Der grosse Freizügigkeitskonto Vergleich: Zinsen und Depots 2026

Ein Freizügigkeitskonto ist eine spezialisierte Vorsorgelösung, auf der du dein Pensionskassenguthaben zwischenlagern kannst, wenn du zwischen zwei Anstellungen bist oder die Schweiz verlässt. Die besten Anbieter im Test für Frezügigkeitsdepots und -Konten findest du folgend.

Inhaltsverzeichnis

Die besten Freizügigkeitskonten im Überblick 2026

| Kriterien | Finpension | Viac | Frankly | Descartes |

|---|---|---|---|---|

|  |  |  | |

| 💰 Zinssatz Konto | ca. 0,5% | ca. 0,3% | ca. 0,2% | - |

| 💼 Gebühren Depot | 0,49% pauschal | 0,0-0,43% | 0,44% | 0,2-0,4% |

| 💵 Eröffnungsgebühr | Kostenlos | Kostenlos | Kostenlos | Kostenlos |

| 🏛️ Standort Stiftung | Schwyz (steuerlich vorteilhaft) | Luzern | Zürich | Schwyz (steuerlich vorteilhaft) |

| ⭐ Bewertungsfaktor | Höchste Zinsen | Beste Integration | Beste App | Niedrigste Gebühren |

| 🔍 Besonderheit | Flexible Anlagestrategien (20-100% Aktien) | Nahtlose Integration mit Säule 3a | Benutzerfreundliche App | Nur Depot-Lösung |

| 🔗 Zum Anbieter | Testbericht lesen | Testbericht lesen | Testbericht lesen | Testbericht lesen |

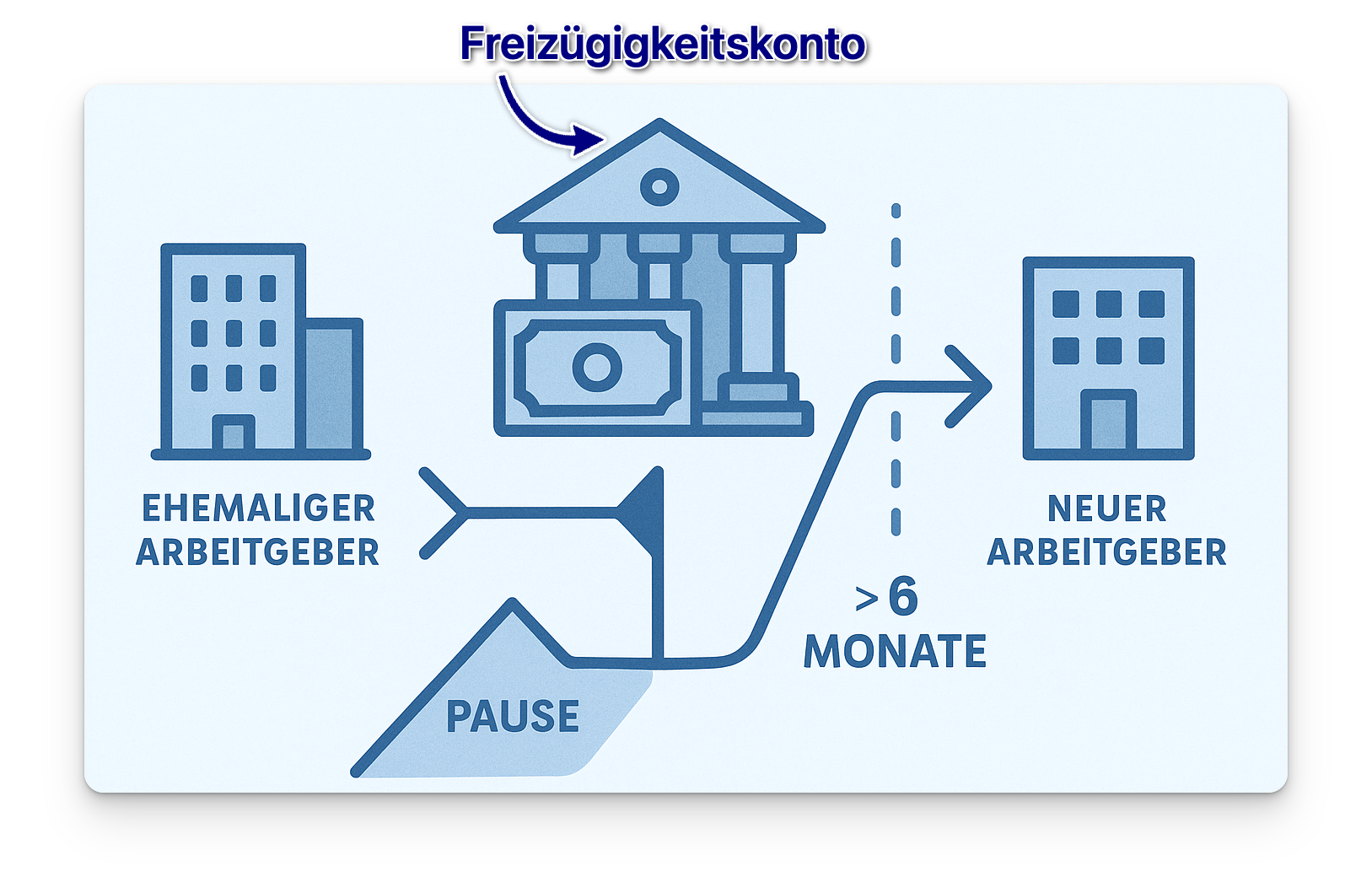

Wenn du zwischen zwei Jobs eine Pause einlegst, musst du dein Pensionskassengeld auf einem Freizügigkeitskonto zwischenlagern. Dieses kannst du selbst auswählen. Übrigens sind in der Schweiz im Vergleich zu manchen anderen Ländern viele Freizügigkeitskonten erlaubt, sodass du selbst entscheidest, bei welcher Freizügigkeitslösung du dein Vorsorgeguthaben in der zweiten Säule deponierst. Das ist gerade dann praktisch, wenn du mehr als 100’000 Franken Guthaben hast und nicht sicher bist, wann die neue Pensionskasse dein Kapital übernimmt.

Damit du einen Anbieter findest, der am besten zu dir passt, haben wir einen Freizügigkeitskonto Vergleich erstellt. Darin findest du die besten Anbieter und auch einen Vergleich zwischen Konten und Depots.

Was ist ein Freizügigkeitskonto?

Ein Freizügigkeitskonto ist ein Konto bei einer Freizügigkeitsstiftung, bei welcher du dein Pensionskassenguthaben zwischenlagern kannst, wenn du zwischen zwei Anstellungen bist. Viele Freizügigkeitsstiftungen bieten zusätzlich ein Depot an; entscheidend ist, welche Form von Freizügigkeitslösung für dich infrage kommt.

Die Gründe dafür können unterschiedlich sein, beispielsweise:

- Eine Weltreise

- Aufnahme der Selbstständigkeit

- Eine längere Arbeitslosigkeit

Sobald du während mehr als 6 Monaten keinen neuen Arbeitgeber hast, musst du dein Geld auf ein Freizügigkeitskonto transferieren.

Wenn du dies nicht tust, wird das Geld automatisch der Stiftung Auffangeinrichtung Sammeleinrichtung BVG überwiesen. Diese dient als Sicherheitsnetz, damit kein Kapital verloren geht. Du kannst dieses Guthaben jederzeit wieder verschieben, musst dich aber aktiv darum kümmern.

Vorteile Freizügigkeitskonto vs. Freizügigkeitsdepot?

Grundsätzlich gibt es drei Arten von Lösungen, um deine Freizügigkeitsleistung zu hinterlegen: Freizügigkeitskonto, Freizügigkeitsdepot und Freizügigkeitspolice.

Der Unterschied liegt hier hauptsächlich bei der Art des Anbieters und der Rendite. Ein Freizügigkeitskonto wird von einer Freizügigkeitsstiftung angeboten, wobei diese oft von einer Bank gegründet worden ist. Eine Freizügigkeitspolice ist eine prämienfreie Lebensversicherung. Diese wird dementsprechend von einer Versicherung angeboten. Ein Freizügigkeitsdepot ist im Prinzip das Gleiche wie ein Konto, dein Guthaben wird aber in Wertschriften angelegt.

Für wen eignet sich was? Konto vs. Depot im Überblick

| Freizügigkeitskonto | Freizügigkeitsdepot |

|---|---|

| Geeignet für | Geeignet für |

| • Kurz- bis mittelfristigen Anlagehorizont (1-3 Jahre) | • Langfristigen Anlagehorizont (5+ Jahre) |

| • Geplanten Vorbezug für Wohneigentum | • Frühpensionierung ohne sofortigen Kapitalbedarf |

| • Weltreise oder Sabbatical mit Wiedereinstieg | • Auswanderung mit späterer Auszahlung |

| • Risikoaverse Anleger | • Anleger mit mittlerer bis hoher Risikotoleranz |

| Vorteile | Vorteile |

| • Kapitalerhalt ohne Wertschwankungen | • Höhere Rendite möglich (historisch 4-7% p.a. über längere Laufzeiten) |

| • Sofortige Verfügbarkeit des Geldes | • Diversifikation deines Anlageportfolios |

| • Planungssicherheit für mittelfristige Ziele | • Inflationsschutz durch Sachwerte |

| • Meist gebührenfrei für Kontoführung | • Flexible Anlagestrategien (20-100% Aktienanteil) |

Für wen eignet sich ein Freizügigkeitsdepot?

Wertschriften eignen sich generell gut, wenn du einen langfristigen Anlagehorizont hast und das Geld in den nächsten Jahren nicht brauchst. Denn so kannst du von Wertsteigerungen profitieren und hast keinen Druck, bei zwischenzeitlichen Marktschwankungen verkaufen zu müssen. Dies könnte etwa eine gute Lösung sein, wenn du dich frühpensionieren lässt und noch andere Einnahmequellen hast.

Vorteile des Freizügigkeitsdepots:

- Höhere Rendite möglich (historisch 4-7% p.a.)

- Diversifikation deines Anlageportfolios

- Inflationsschutz durch Sachwerte

- Flexible Anlagestrategien (20-100% Aktienanteil)

Für wen eignet sich ein Freizügigkeitskonto?

Wenn du dagegen eine 1-jährige Weltreise planst oder bereits weisst, dass du in der nächsten Zeit einen Vorbezug zum Erwerb von Wohneigentum tätigen willst, dann fährst du in der Regel mit einem Konto besser. Hier erhältst du zwar kaum Zinsen, dafür ist dein Kapital stabil und keinen Marktschwankungen ausgesetzt.

Vorteile des Freizügigkeitskontos:

- Kapitalerhalt ohne Wertschwankungen

- Sofortige Verfügbarkeit des Geldes

- Planungssicherheit für mittelfristige Ziele

- Meist gebührenfrei für Kontoführung

Wie vergleicht man Freizügigkeitskonten in der Schweiz?

Wenn du ein Freizügigkeitskonto in der Schweiz brauchst, solltest du bei der Entscheidung auf einige Punkte achten.

Wichtige Kriterien beim Freizügigkeitskonto-Vergleich

Bei einem FZ-Konto erhältst du keine Rendite wie bei einem Depot, aber du erhältst Zinsen. Diese sind zwar generell relativ tief, aber bereits 0,1% kann bei einem grossen Guthaben einen Unterschied machen.

Ein weiterer wichtiger Punkt sind die Gebühren. Idealerweise sollte das Konto und auch die Auflösung kostenlos sein. Die Gebühren für einen Vorbezug für Wohneigentum können ebenfalls stark variieren, betragen aber fast immer zwischen CHF 200 und 500. Allfällige Kosten beim Transfer oder beim Bezug solltest du ebenfalls prüfen, um Steuern sparen zu können.

Wenn du ein Freizügigkeitsdepot suchst, dann solltest du zudem auch die Kosten für deine Anlagen prüfen. Es kann sich lohnen, Freizügigkeitskonto mit einem Zinssatz zu vergleichen, bevor du dich entscheidest, ob du dein Geld auf einem Freizügigkeitskonto auflösen und ins Depot wechseln willst.

Auswanderungspläne? Darum ist der Standort deiner Freizügigkeitsstiftung so wichtig!

Wenn du dein Freizügigkeitsguthaben erst nach einem Wegzug ins Ausland auszahlen lassen möchtest, wird die sogenannte Quellensteuer nicht in deinem ehemaligen Wohnsitzkanton fällig, sondern am Sitz der Freizügigkeitsstiftung. Und hier gibt es grosse Unterschiede: Einige Kantone – etwa Schwyz oder Zug – sind für ihre tieferen Steuersätze bekannt. Wer also weiss, dass er in Zukunft ins Ausland ziehen und sein Guthaben erst dann auszahlen lassen möchte, sollte gezielt nach Anbietern mit Sitz in einem steuergünstigen Kanton schauen. Solange du aber in der Schweiz angemeldet bist, bestimmt dein Wohnsitzkanton weiterhin deine Steuerbelastung. Denke also schon frühzeitig daran, wie lange du in der Schweiz bleibst und wann du dein Kapital beziehen willst – so kannst du womöglich jede Menge Steuern sparen.

Die besten Anbieter von Freizügigkeitskonten und Freizügigkeitsdepots

Jetzt wo du weisst, worauf du bei der Wahl des FZ-Kontos oder FZ-Depots achten solltest, bist du bereit für den Freizügigkeitskonto-Vergleich.

Hier sind unsere Favoriten:

- Finpension: Finpension bietet sowohl ein Konto als auch ein Depot für deine Freizügigkeitsleistung an. Das Konto ist kostenlos und Beim Depot bezahlst du 0,49% pauschal.

- Viac: Viac bietet neben einem Depot für die Säule 3a auch ein Freizügigkeitskonto und -depot. Das Konto ist ebenfalls kostenlos und beim Depot bezahlst du zwischen 0 und 0,43% pauschal.

- Frankly: Auch bei Frankly kannst du zwischen einem Konto und einem Depot wählen. Auch hier ist das Konto kostenlos. Die Gebühren für das Depot betragen 0,44% pauschal.

- Descartes: Descartes bietet kein Freizügigkeitskonto, sondern ausschliesslich ein Depot an. Die Kosten betragen dafür zwischen 0,2 und 0,4% pauschal.

Was sind die Zinsen auf Freizügigkeitskonten?

Ein Freizügigkeitskonto kannst du mit einem regulären Sparkonto vergleichen, einfach für deine Altersvorsorge, statt für dein privates Geld. Dafür erhältst du also Zinsen.

Aktuelle Zinssätze für Freizügigkeitskonten

Wie hoch der jeweilige Zinssatz eines Freizügigkeitskontos ist, hängt vom einzelnen Anbieter ab und ändert sich auch immer wieder. Unabhängig vom Anbieter sind die Zinsen aber seit Jahren sehr tief und betragen in der Regel weniger als 1%.

Wenn du einen längeren Anlagehorizont hast und dein Freizügigkeitsguthaben für eine Weile nicht brauchst, dann hast du bei einem Depot meistens eine deutlich höhere Rendite. Sämtliche oben genannten Anbieter bieten ebenfalls geringe Pauschalgebühren. Das kann privilegiert wirken, weil du langfristig mehr Ertrag erwirtschaften kannst.

Wie beeinflussen die Zinsen mein Freizügigkeitsguthaben?

Durch die Zinsen erhältst du einen kleinen Ertrag auf deinem Freizügigkeitsguthaben. Wenn dein Guthaben beispielsweise CHF 500’000 beträgt und du 0,5% Zinsen erhältst, dann hast du nach einem Jahr CHF 2’500 mehr Guthaben.

Was auf den ersten Blick gut aussieht, bedeutet in der Realität aber eine Negativrendite. Denn während sich die Zinsen seit Jahren unter 1% befinden, liegt die Inflation seit Jahren über 1%. Damit verlierst du im Endeffekt also Geld, statt einen Ertrag zu erhalten.

Rechenbeispiel: Konto vs. Depot über 10 Jahre

| Freizügigkeitskonto (0,5% Zins) | Freizügigkeitsdepot (5% p.a., 80% Aktien, nach Abzug Gebühren) |

|---|---|

| Ausgangsbetrag: CHF 100'000 | Ausgangsbetrag: CHF 100'000 |

| Nach 10 Jahren: CHF 105'114 | Nach 10 Jahren: CHF 162'889 |

| Gewinn: CHF 5'114 | Gewinn: CHF 62'889 |

| Unterschied: CHF 57'775 mehr beim Depot nach 10 Jahren! | |

Tipps zum Maximieren der Rendite auf meinem Freizügigkeitskonto

Wenn du eine möglichst gute Rendite mit deinem Freizügigkeitsguthaben erreichen möchtest, dann fährst du langfristig mit einer Depotlösung am besten.

Bei sämtlichen oben genannten Anbietern kannst du jeweils eine Strategie wählen, die zu deinem Risikoprofil passt. Wenn du beispielsweise nur mittelfristig investieren willst und das Geld vielleicht in 3 bis 5 Jahren wieder brauchst, dann kannst du auch eine Strategie mit geringer Aktienquote wählen.

Finpension bietet beispielsweise einen Aktienanteil von zwischen 20 und 100% an. Grundsätzlich gilt: je höher der Aktienanteil, desto höher die mögliche Rendite, aber auch mögliche Wertschwankungen. Möchtest du also möglichst viel Sicherheit, kannst du eine möglichst geringe Aktienquote wählen.

Wie eröffnet man ein Freizügigkeitskonto?

Wenn du ein Freizügigkeitskonto oder -depot eröffnen willst, geht das mit den hier vorgestellten Anbietern ganz einfach. Vielleicht hast du deine Säule 3a schon bei einer dieser Apps, dann kannst du das Freizügigkeitskonto in der Regel mit wenigen Klicks hinzufügen.

Falls nicht, kannst du einfach die entsprechende App herunterladen und ein Konto erstellen. Der Prozess ist grundsätzlich schnell und unkompliziert. Du brauchst aber sicher deine ID oder deinen Pass und deine AHV-Nummer, halte dies also bereit.

Wann und wie kann ich mein Freizügigkeitsguthaben auszahlen lassen?

Sobald du wieder eine Erwerbstätigkeit aufnimmst, bei welcher du wieder angestellt bist und mehr als den BVG-Mindestlohn von CHF 22’680 (Stand 2026) verdienst, musst du dein Freizügigkeitsguthaben an die Pensionskasse des neuen Arbeitgebers überweisen. Wenn du mehrere Konten hast, kannst du auch das gesamte Geld auf einem Freizügigkeitskonto bündeln und später in die neue Pensionskasse einzahlen.

Zusätzlich kannst du auch eine Auszahlung vornehmen lassen, wenn du dein Guthaben für den Kauf von Wohneigentum verwenden oder auswandern möchtest. Das lohnt sich unter Umständen beim Bezug, falls du allfällige steuerlichen Aspekte berücksichtigen willst.

Beachte, dass bei einem solchen Vorbezug oft Gebühren in der Höhe von zwischen CHF 200 und 500 anfallen. Zudem wird dein Guthaben beim Bezug in der Regel separat besteuert; die genauen Sätze und allfällige Abzüge hängen vom jeweiligen Kanton ab. Bei Invalidität oder Tod kann das Kapital ebenfalls fällig werden, was je nach Wohnsitz kantonal verschieden ist. Erkundige dich rechtzeitig, um beim Transfer oder der Auszahlung keine bösen Überraschungen zu erleben.

Fazit zum Freizügigkeitskonto Vergleich

Mit einem Freizügigkeitskonto hast du die Freiheit zu entscheiden, wie dein Kapital aus der 2. Säule zwischenzeitlich gelagert oder angelegt werden soll. Auf einem Konto erhältst du einen relativ geringen Zins, dafür hast du die Sicherheit, dass dein Guthaben nicht aufgrund von Marktschwankungen ins Minus gehen könnte.

Eine weitere Option ist ein Freizügigkeitsdepot. Darin wird dein Guthaben in Wertschriften angelegt. Gerade wenn du das Geld für mehrere Jahre oder Jahrzehnte nicht brauchst, kannst du damit unter Umständen mehrere tausend Franken mehr Rendite erzielen, als wenn du es auf einem Konto lässt.

In jedem Fall solltest du dich bei der Wahl des Anbieters aber darauf achten, dass das Konto wenn möglich kostenlos ist und die Gebühren für das Depot möglichst gering und transparent sind. So findest du das beste Freizügigkeitskonto für deine Bedürfnisse und kannst langfristig von optimalen Konditionen profitieren.

Freizügigkeitskonto auflösen musst du schliesslich erst, wenn du dein Guthaben in die nächste Vorsorgelösung integrierst oder definitiv beziehen möchtest. Achte dabei stets darauf, wie hoch die Vermögenssteuer ausfällt und wie deine Freizügigkeitsleistung beim Austritt aus der Schweiz besteuert wird, damit du möglichst viel deines Vorsorgekapitals behalten kannst.

FAQ

Kann ich mehrere Freizügigkeitskonten haben?

Ja, du kannst in der Schweiz mehrere Freizügigkeitskonten bei verschiedenen Anbietern eröffnen. Das kann besonders sinnvoll sein, wenn du mehr als CHF 100’000 Vorsorgeguthaben hast. Zwar besteht keine gesetzliche Einlagensicherung, doch durch die Aufteilung streust du das Risiko eines möglichen Ausfalls und kannst beim späteren Bezug mehr Flexibilität gewinnen.

Wann muss ich ein Freizügigkeitskonto eröffnen?

Du musst ein Freizügigkeitskonto eröffnen, wenn du deinen Arbeitgeber verlässt und innerhalb von sechs Monaten keine neue Stelle mit Pensionskassenanschluss antrittst.

Kann ich Geld auf mein Freizügigkeitskonto einzahlen?

Nein, du kannst kein zusätzliches Geld auf dein Freizügigkeitskonto einzahlen. Es dient ausschliesslich zur Aufbewahrung bestehender Pensionskassengelder.

Welche steuerlichen Vorteile bietet ein Freizügigkeitskonto?

Das Guthaben auf dem Freizügigkeitskonto ist während der Laufzeit von der Vermögenssteuer befreit. Bei der Auszahlung wird es zu einem reduzierten Satz besteuert, getrennt vom übrigen Einkommen.

Kann ich ein Freizügigkeitskonto in ein Freizügigkeitsdepot umwandeln?

Ja, die meisten Anbieter ermöglichen es, dein Freizügigkeitskonto jederzeit in ein Freizügigkeitsdepot umzuwandeln und umgekehrt.

Freizügigkeitskonto UBS Erfahrungen?

Das UBS Freizügigkeitskonto wählen viele Bestandskunden aus Bequemlichkeit. Wer aber auf gute Zinsen oder ein flexibles Freizügigkeitsdepot setzt, findet bei Finpension oder Viac meist bessere Konditionen. Ein Vergleich lohnt sich gerade bei grösseren Guthaben – insbesondere wenn du dein Freizügigkeitskonto nicht nur «parken», sondern sinnvoll nutzen willst.

Freizügigkeitskonto Raiffeisen – eine gute Wahl?

Raiffeisen ist in vielen Regionen beliebt – auch für Freizügigkeitslösungen. Das Konto funktioniert solide, aber die Zinsen sind in der Regel unter dem Markt-Durchschnitt. Für Wertschriftenanlagen ist Raiffeisen weniger geeignet, denn eine direkte Depotführung ist oft nicht integriert. Wenn du also planst, dein Guthaben längerfristig anzulegen, solltest du dir im Beitrag auch die Depotvarianten anschauen.

Freizügigkeitskonto PostFinance – wie schneidet es ab?

PostFinance bietet ein Freizügigkeitskonto mit stabiler Infrastruktur, aber tiefem Zinssatz. Eine Freizügigkeitsstiftung mit Depotlösung – wie bei Frankly oder Finpension – ist meist flexibler und langfristig renditestärker. Wenn du über CHF 100’000 verfügst oder mehr aus deinem Vorsorgegeld machen willst, lohnt sich ein zweiter Blick auf die Depotlösungen im Vergleich.

Wie kann ich ein Freizügigkeitskonto eröffnen?

Ein Freizügigkeitskonto eröffnen geht heute schnell und digital – oft direkt über die App des Anbieters. Du brauchst nur deine AHV-Nummer und einen Ausweis. Ob Finpension, Viac, Frankly oder ein anderer Anbieter: Innerhalb weniger Minuten ist dein Konto aktiv. Im Beitrag erfährst du, wie du den passenden Anbieter auswählst – je nachdem, ob du eher kurzfristig parkierst oder langfristig investierst.

Über den Autor

Eric ist Gründer von Schwiizerfranke.com und zertifizierter IAF-Vermögensberater. Seit 2019 hilft er Schweizerinnen und Schweizern, ihre Finanzen verständlich, unabhängig und effizient zu regeln.

📌 Hinweis: Dieser Artikel dient der Information und stellt keine individuelle Anlageberatung dar.